選擇權是什麼?

選擇權是一種衍生性金融商品,其風險高於股票。但即使如此,也有高風險/低風險的區分。翰哥不希望大家看到金融性衍生商品就認為這是非常危險的工具,誠如翰哥在前面提過的,適度的槓桿才有可能在目前的世代加速財富的累積。

選擇權可分為四種合約類型,翰哥稱其為選擇權的四根支柱,再複雜的合約操作,都脫離不了這四根支柱的組和。分別為:買入看漲合約(Buy call)、買入看空合約(Buy Put)、賣出看漲合約(Sell call) 、賣出看空合約(Sell put)。

| 買入合約 | 賣出合約 | |

| 看漲合約 | Buy call (積極看多) | Sell call (消極看空) |

| 看空合約 | Buy Put (積極看空) | Sell put (消極看多) |

首先需要知道的,前述的高風險就是指選擇權的買方,在此稱為積極方,是一種以小搏大的行為,可能失去其所支付的權利金(premium),但若目標物上漲/下跌(持有看漲/看跌合約),其獲利可以極大。

再者,所謂的低風險就是指選擇權的賣方,在此稱為消極方,可以獲得買方所支付的權利金,但若目標物上漲/下跌(持有看跌/看漲合約),其損失可以極大。

理論上sell put 時,目標物下跌,必須要有足夠的現金(Cash &Sweep vehicles)或是購買力(Buying power)於股票下跌時接刀,還是有損失的上限 (最大損失是當股票價值跌成0時)/ sell call的風險是目標物上漲,需要有現金去市場上買到股票,但股票上漲無限,那麼損失就無上限,這種合約的風險很高,被稱為裸賣空,合法的券商是不允許的。

既然如此,翰哥為何把賣方稱作低風險?

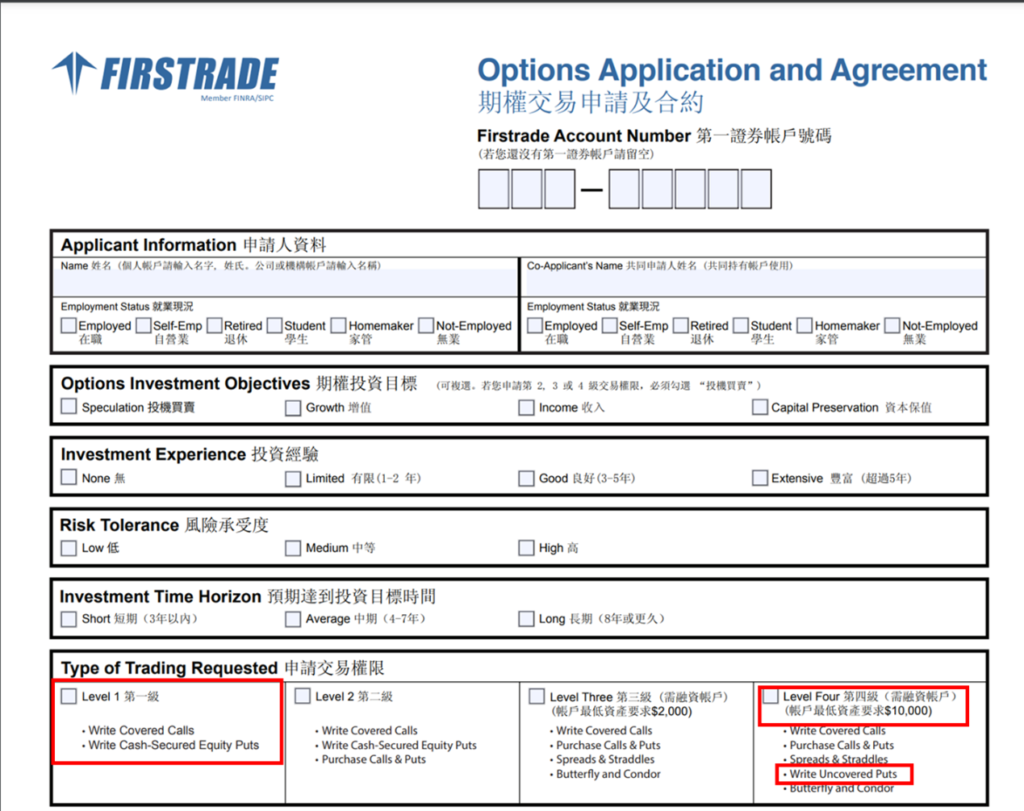

原因是作為賣出方,可以準備相對應的股票或是現金(類似作為抵押品的概念,但在合約未被履約前,並不影響股息/利息收入),此時前述的Sell calls/Sell puts 再持有股票/現金(擔保品)的狀況下,搖身一變成風險等級最低的Sell covered call/Sell cash-secured puts。大家可以參考Firstrade 期權交易申請合約的交易權限申請等級。

(Firstrade官方提供的期權交易申請合約,可以在申請時勾選想要申請的級別,越高等級,可以進行的交易類型就越多,但三、四等級有帳戶的資產限制https://d4l0yihtmj3iw.cloudfront.net/forms/zh-tw/option_application.pdf?token=MjAyMy0wNy0xOCAxNTozMDowMA%3D%3D)

翰哥建議大家可以將選擇權合約的買賣看成是大家更常接觸的另一種金融商品—-定期保險。

買方,付出保費(權利金),若是在一定的時間(合約的到期日),保險的目標物(合約所指的股票)真的上漲或下跌到指定的價格(履約價),就可以獲得一大筆保險金額;反之則可能白繳保費給保險公司。

而賣方則是保險公司的角色,當下可以收取保費(權利金),但若目標物真的上漲/下跌,保險公司必須負起賠償的責任。因此,為何賣方需要擔保品,就是為了確保當要履約時,賣方確實可以賠償得起。